Este artículo se publicó hace 6 años.

La quiebra del Banco PopularJosé García Abad: "El origen de lo que pasó en el Popular está en sus vínculos con el Opus"

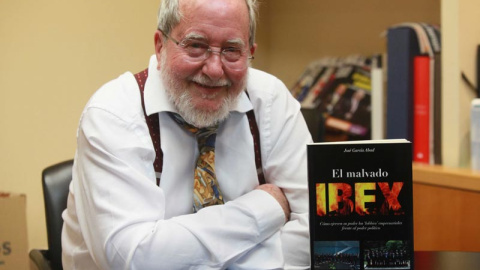

El periodista, editor de 'El Nuevo Lunes', presenta este jueves en Madrid su último libro 'Cómo se hundió el Banco Popular', en el que cuenta todos los detalles —la mayoría inéditos— de la quiebra de un banco que en su opinión era viable.

Madrid--Actualizado a

"Escribir un libro es una paliza tremenda". Después de publicar más una docena de libros en los diez o doce últimos años —el ritmo es frenético: casi un ejemplar por año—, el periodista José García Abad había decidido descansar un poco de la escritura y centrarse en su trabajo como editor de El Nuevo Lunes y El Siglo. Intento baldío: el veterano periodista no pudo resistirse a contar la caída del Banco Popular, una "tragedia financiera" según sus propias palabras. "Es como un thriller, la historia te engancha", se justifica García Abad, quien este jueves presenta en Madrid su última obra: Cómo se hundió el Banco Popular (Ediciones El Siglo).

No le falta razón. La quiebra del sexto banco de España reúne todos los ingredientes de una buena novela negra: está trufada de intrigas, suspense y alguna que otra puñalada por la espalda. Abad, curtido en mil batallas y con muy buenos contactos en el mundo de la banca, cuenta todos los detalles —la mayoría inéditos— de la quiebra de un banco que siempre fue especial y diferente al resto por su fuerte vinculación al Opus Dei. Abad sostiene que el Popular era viable, pero que todos los personajes que intervienen en esta tragedia prefirieron hacer "una autopsia en vivo" a la entidad y dejar caer a un banco que parecía que iba a durar siempre.

¿Por qué le interesa tanto la historia del Banco Popular?

Desde el punto de vista periodístico es una historia fascinante. Me impresiona como pasó de ser de un banquito a ser uno de los más rentables del mundo. Y todo ello gracias a Luis Valls, su histórico presidente. Pero sobre todo, me interesa la relación del Opus Dei con el Banco Popular por la condición de supernumerario de Luis Valls. De hecho, el origen de lo que ha pasado en el Popular está en sus vínculos con el Opus Dei.

¿Cómo era esa relación entre el Opus Dei y el Banco Popular?

El Banco Popular nunca fue del Opus Dei, pero ahí se dio una especie de matrimonio o un pacto entre Luis Valls y el Opus. Luis Valls controlaba el Popular con un grupo de gente afecto al Opus. Por un lado estaba la sindicatura, que tenía un 10% de las acciones, pero sobre todo estaban los grandes accionistas también afectos. Para Valls el Banco Popular tenía una misión sagrada que iba más allá del negocio bancario. Por eso era importante mantener la independencia del banco y evitar a toda costa que cayera en manos ajenas. El Banco Popular tenía que ser de la causa. Y para mantener esa independencia se tomaron decisiones que al final resultaron equivocadas.

¿Qué decisiones fueron esas?

Valls cae enfermo en 2003 y fallece en 2006, pero antes de morir se propone encarecer el banco para evitar que esté expuesto a alguna OPA hostil o que lo compre alguien de fuera. Valls siempre fue un hombre prudente, pero en esos últimos años de su vida pierde un poco el control, y la solución que vislumbra es meterse en el ladrillo, en el negocio inmobiliario. El problema es que lo hace en el peor momento, justo antes de que estalle la burbuja inmobiliaria. El Popular se mete en el ladrillo a destiempo y de mala manera, comprando lo que despreciaban los otros bancos.

¿Esa dependencia del ladrillo condenó al Popular?

Desde un punto de vista estrictamente económico, la causa fundamental de la caída del Popular es meterse en el negocio inmobiliario en el peor momento sin tener la capacidad de resistencia ni las reservas para enfrentarse con esa situación, sí. Pero cuando muere Luis Valls ya nada es lo mismo. Él nombra a su sucesor, Ángel Ron, pensando que es la persona idónea para garantizar el continuismo. Y efectivamente, Ron sigue al pie de la letra el mandato de que hay que mantener la independencia del banco a toda costa. Ron quería presumir, sacar pecho, demostrar a todo el mundo que el Popular estaba perfectamente y también comete errores importantes como la compra del Banco Pastor, que estaba en quiebra prácticamente, o rechazar meter los activos tóxicos en la SAREB, el llamado banco malo, como hicieron otros bancos. Ron abandona, de cierta manera, el tradicional negocio de los pequeños empresarios, de los tenderos para entendernos, para caer en los Martinsas y en todos estos promotores inmobiliarios que le llevaron a la ruina. Lo suyo es una huida hacia adelante porque él no dice en un momento determinado 'Oye, yo con esto no puedo y me voy, que venga otro más listo'. Al contrario, él saca pecho y presume.

Sostiene usted, sin embargo, que, pese a las dificultades, la quiebra era evitable y que al Popular le hicieron "una autopsia en vivo".

Creo que se podría haber encontrado otra solución. Todos los implicados trataron el asunto como si el Banco Popular no tuviera solución, como si no fuera solvente. Y lo era: tenía un problema de liquidez, pero era solvente. Hay que tener en cuenta que el Popular era un banco de comercio importantísimo; tenía una presencia entre las pequeñas empresas y los autónomos muy importante; tenía un prestigio y le salían novias por todos lados. En definitiva, tenía condiciones para salir adelante si superaba el problema del ladrillo, que tenía que digerir de alguna forma. De hecho, Ángel Ron tenía un plan de negocio que era razonable y que pretendía obtener 500 o 600 millones de beneficios al año siguiente. El Popular estaba ya en la rampa de salida.

De hecho, el Gobernador del Banco de España dijo que el Popular fue solvente hasta un día antes de la quiebra.

Es verdad, Luis María Linde dijo eso. Por eso no se entiende muy bien lo que ha pasado. El Popular era un banco solvente con problemas de liquidez, básicamente, y para estos casos siempre hay una solución. Es verdad que el Banco Popular había ido bajando el precio de la acción, pero había gente dispuesta a poner dinero. El Popular siempre que lo necesitó consiguió ampliar capital, de hecho tuvo muchas novias como fueron el BBVA e incluso La Caixa, que llegó a ofrecerle a Ron un cheque en blanco, pero al final Luis de Guindos, el ministro de Economía, prefirió quitarse el muerto de encima.

¿El Opus no intentó hacer nada para impedir la quiebra?

El Opus optó por mantener un perfil bajo y no entrar en el asunto. La nueva línea del Opus apuesta desde hace tiempo por la discreción, por no atemorizar, por no dar una sensación de poder en la sombra. Las cosas han cambiado en ese aspecto. El Opus tenía dentro a Francisco Aparicio, que era secretario general del Popular y accionista a la vez. Aparicio tenía mucho poder e hizo lo que pudo, sí, pero el Opus como institución no se involucró en la caída del Popular: estuvo en el origen pero no en el desenlace.

¿Hubo intereses ocultos para que quebrara el Banco Popular?

El Banco Santander quería quedarse con el Banco Popular gratis, desde luego, pero no creo que hubiera ninguna conspiración entre De Guindos y el Banco Santander. Yo creo que políticamente Guindos no quiso meterse porque no quería tener otro problema como el que tuvo con Bankia en 2012, y, como ya he dicho, le pasó el muerto a Bruselas. Realmente había apetencia por el Banco Popular, sí, pero no hubo ninguna conspiración en el sentido de 'hay que cargarse a este banco'.

Pero ese final tan precipitado e inesperado sorprendió a muchos.

Todo se precipita cuando el 31 de mayo de 2017 la señora Elke König, directora Ejecutiva de la Junta Única de Resolución del Mecanismo Único de Resolución de la Unión Europea (UE) declara a Reuters que el Banco Popular está bajo sospecha. Acto seguido, bajan los depósitos y las acciones se desploman casi un 18% y retroceden a su mínimo histórico. El Popular se estaba hundiendo con un movimiento de pánico al que contribuyeron una serie de personas y de factores. Las declaraciones de la señora König, una protegida de Merkel, fueron la puntilla.

¿Hubo mala fe por parte de la UE?

No, yo creo que es ingenuidad, una metedura de pata. König no sabe mucho de esto: ella tenía experiencia en auditoría pero no en el negocio bancario. El Gobierno de Rajoy siempre ha sido obediente a los mandatos de la UE y de Alemania y decidió pasar el problema a Bruselas. Pero el Gobierno español pudo haber hecho lo que hizo el italiano que evitó la intervención de Europa a pesar de que había bancos italianos que estaban peor que el Popular. O hay está el caso del Deutsche Bank, que está peor que el Popular pero ahí sigue porque lo mantiene Merkel, porque el Deutsche Bank es mucho Deutsche Bank en Alemania. El camino adecuado hubiera sido que el Banco de España asistiera al Popular en su recuperación, inyectándole liquidez y marcándole las líneas rojas. El problema se podría haber arreglado en España, pero no hubo voluntad política por parte de Rajoy y Guindos.

Es usted crítico con el papel jugado por Guindos y, sobre todo, con la supuesta independencia del Banco de España.

Tradicionalmente ningún Gobierno, ni éste ni los anteriores, han respetado la independencia del Banco de España. Los ministros de Economía siempre han considerado el Banco de España como una dirección general más de su departamento. De hecho, Linde le da un palo tremendo a Guindos al decir en el Congreso que el Banco Popular estaba en buenas condiciones, que se le mató de mala manera.

Quizá por eso califica usted de "tragedia financiera" la caída del Popular.

Es que todo es muy de tragedia griega, de muerte anunciada. Nadie es un malvado en esta historia, pero nadie es inocente. Todos los que intervienen tienen una responsabilidad, aunque lo de la culpa ya es otra cosa.

¿Quiénes son, por orden, los mayores responsables?

La clave está en el inversor mexicano, Antonio del Valle, que entró en el Popular al frente de un grupo de inversores de su país en 2013. Es el que remata al Popular, el que da las últimas puñaladas. Del Valle, que tiene un representante en el consejo de administración, quiere hacerse con el control del Banco Popular al precio más barato posible y por eso tira contra la acción especulando a corto, comprando en Bolsa, por valor 500 o 600 millones de euros. Eso es un delito y así lo detectan tanto el Banco de España como la Comisión Nacional del Mercado de Valores (CNMV).

¿Y no se hizo nada?

A Del Valle se le va la mano y la acción cae hasta un extremo que se genera el pánico, lo que hace que la situación sea ya muy difícil de salvar. Cuando el mercado ya no cree en lo que haces lo tienes muy difícil.

Otro que juega un papel importante es Emilio Saracho, el último presidente del Popular.

Emilio Saracho llega en la última fase gracias a las maniobras del mexicano Antonio Del Valle. En su nombramiento interviene Reyes Calderón, miembro del Opus Dei y escritora de novela negra, a la que Ron nombró consejera independiente del Banco Popular en abril de 2016 y que en la última época acumuló un poder tremendo como consejera coordinadora. Fue ella quien se fue al Banco de España para decirle a Linde que Ron no podía seguir como presidente. El mexicano seduce a Reyes Calderón, no con dinero, pero sí con atenciones: la lleva en su avión privado a México y consigue que Calderón dé clases en universidades privadas de México. Del Valle apuesta, ya que es muy difícil salvar el banco, por la fusión con otra entidad. Saracho es especialista en banca de negocios y en fusiones bancarias. Para eso Saracho era la persona perfecta.

Pero tampoco se produjo esa fusión.

Saracho fue un presidente que dudaba, que no sabía si vender o fusionarse, que no tenía firmeza. No hizo bien su trabajo, pero tampoco es un malvado por ello: hay que entender que para él ser presidente del Popular, el sexto banco del país, era algo muy grande, muy apetecible porque, bueno, quien manda, manda. Saracho dice que no sabía que la situación estaba tan mal hasta que entró allí, pero eso es mentira porque el banco del que venía, el JP Morgan, había hecho un estudio sobre el Banco Popular y conocía perfectamente la situación. La verdad es que Saracho no supo resolver el problema. No tenía experiencia en banca comercial. Eso es letal en un banco.

¿Qué me dice de la intervención del Santander?

Ana Patricia Botín, presidenta del Santander, actúa con la típica perspicacia de banquero, como hacía su padre, que es la de aprovechar las oportunidades. Tampoco es una malvada: ella sobre todo vigila lo que haga Francisco González, presidente del BBVA, que llegó a conversar con Ron sobre la posibilidad de que el BBVA se quedase con el Banco Popular. Si eso se hubiera producido, el BBVA le habría puesto el aliento en el cogote al Santander, pero González no se decidió. Los análisis del Santander decían que las pérdidas del Popular eran mayores de las que se declaraban. Pero una vez que se lo dan gratis, el Santander ya sabe que el Popular tiene posibilidades porque, además de una cuestión de prestigio, el Santander se convertía en el primer banco en el mercado español, desbancando así a La Caixa.

¿Quién gana y quién pierde con la quiebra del Popular?

Gana el Santander y pierde la competencia bancaria, y en ese sentido, perdemos todos. Y luego, claro, al cerrar una empresa viable, hay costes no cuantificables, pero reales, en forma de impuestos que el Estado deja de ingresar, en creación de empleo, etcétera. Cerrar un banco viable es una amputación. Se han cargado una fuente de riqueza.

¿Los accionistas del Popular recuperarán el dinero?

Es difícil de saber. Es verdad que hay gente que ha perdido mucho dinero. Ahora hay varias estrategias en marcha. Unos van a reclamar a la Unión Europea, otros como la OCU, le reclaman directamente al Santander. No lo tendrán fácil. Estas cosas son largas. Y luego está el aspecto penal, las responsabilidades en que hayan podido incurrir Ron, Saracho y los consejeros. No sé qué va a pasar, pero me da que los juicios van a eternizarse.

Comentarios de nuestros suscriptores/as

¿Quieres comentar?Para ver los comentarios de nuestros suscriptores y suscriptoras, primero tienes que iniciar sesión o registrarte.