Este artículo se publicó hace 5 años.

Visto para sentenciaLos protagonistas, los elefantes en la habitación y las cifras del escándalo: así ha sido el juicio por la salida a Bolsa de Bankia

Visto para sentencia el juicio sobre la entidad que se tragó más de 22.000 millones de euros del rescate a la banca. Acusados y testigos vips, grandes ausentes, así como los roles del Banco de España o la CNMV, han marcado las 74 sesiones celebradas. La F

Alejandro López de Miguel

Madrid-

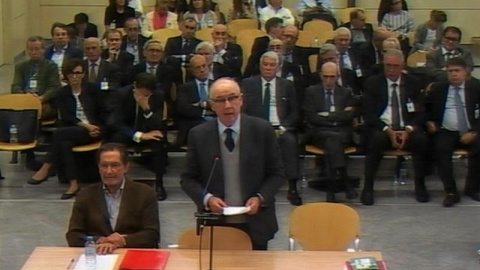

Punto y final al juicio por la salida a Bolsa de Bankia. La Sección Primera de la Sala de lo Penal de la Audiencia Nacional anunció este martes el esperado visto para sentencia tras un macrojuicio largo, muy largo, celebrado en su sede de San Fernando de Henares (Madrid). Y la sentencia del tribunal que preside la magistrada Ángela Murillo -e integran Teresa Palacios y Juan Francisco Martel- no se espera hasta 2020.

Hasta entonces, el tribunal deberá deliberar sobre la prueba recabada, los testimonios escuchados y todo lo ocurrido en las 74 sesiones ya celebradas, muy a menudo sin que los acusados estuvieran presentes -dada la duración del juicio, y de que parte de ellos tenían que desplazarse desde Valencia-. Rodrigo Rato, expresidente de Bankia y exvicepresidente económico del Gobierno de José María Aznar, hoy en prisión cumplido su condena de cuatro años y medio por las tarjetas black, es el rostro más conocido de entre quienes se sentaban en el atestado banquillo de la Audiencia Nacional.

Por su parte, la presidenta del Tribunal ha acaparado los focos en algunas ocasiones por sus enfrentamientos dialécticos con la fiscal Carmen Launa. El juicio se vio retrasado por la baja médica de Launa, el cambio en el escrito de acusación de la Fiscalía no agradó en exceso al tribunal, y Murillo llegó a perder los nervios y a afear a Launa su estilo de interrogar cuando preguntaba a peritos de las defensas, en una de las últimas sesiones del pasado mes de junio. “Tómese un lexatin o algo”, espetó a la fiscal.

Anécdotas aparte, estas son algunas de las claves del macrojuicio que este viernes ha quedado visto para sentencia:

La causa, en cifras

El juicio oral arrancó en noviembre de 2018, y se ha prolongado hasta el 1 de octubre de 2019, diez meses después y tres meses más tarde de lo inicialmente previsto, transcurridas 74 sesiones. En estos meses han desfilado ante la Audiencia Nacional los 34 acusados, de los que tres son personas jurídicas (BFA, Bankia y Deloitte), y han expuesto sus conclusiones una quincena de acusaciones. También lo han hecho 57 testigos y una veintena de peritos de las distintas partes, cuyas discrepancias en cuestiones clave coparon titulares.

Otra muestra de la complejidad de la causa es el tiempo empleado por la fiscal Carmen Launa para desgranar su escrito de conclusiones; consumió cuatro sesiones del juicio, cerca de 22 horas.

Por otro lado, la ruinosa salida a Bolsa tuvo lugar el 20 de julio de 2011. Las acciones se vendían a 3,75 euros; 10 meses más tarde su valor era de apenas un euro.

“Una de las mayores estafas en España”, según Fiscalía…

Al arranque del juicio, en noviembre, el Ministerio Público abrió una puerta que acabó cruzando en julio, endureciendo sus posiciones iniciales. En su escrito de acusación definitivo, la Fiscalía Anticorrupción, que inicialmente sólo apreciaba un delito de estafa a inversores, y únicamente acusaba a cuatro personas, añadió otro delito de falsedad contable por las cuentas de Bankia y BFA en 2011. Ahora acusa a 14 personas físicas -entre ellas Ángel Acebes, exconsejero de la entidad y exministro del Interior-, pero no a BFA, Bankia ni Deloitte.

Las cuentas de Bankia en 2011 reflejaban 309 millones de euros de beneficios. Tras la reformulación el saldo pasó a ser negativo, de 2.979 millones de euros

Así, el Ministerio Público reclama ocho años y medio de cárcel para Rato -en lugar de los cinco años que pedía anteriormente-; cinco años para José Luis Olivas -exvicepresidente de la entidad para el que antes pedía cuatro-; entre cinco y seis años de cárcel para José Manuel Fernández Norniella -para el que antes reclamaba tres-; y un año y seis meses para Francisco Verdú -para el que antes pedía dos años y siete meses-.

Para Anticorrupción, se trata de “una de las mayores estafas conocidas en España por su cuantía, número de perjudicados e impacto en la economía". En este marco “se volatilizaron los ahorros de millones de personas, y se produjo el mayor rescate financiero de nuestra historia”, reza el escrito de acusación.

Según el Ministerio Público, bajo la dirección de Rato y Verdú –expresidente y exconsejero delegado, respectivamente-, se orquestó una estrategia para maquillar la verdadera situación financiera del banco, dificultando la labor del auditor externo, Francisco Celma, socio de Deloitte. Así, se habría dado, “un concierto” entre los responsables de Bankia y BFA (su matriz) con los responsables de la auditoría interna, con el ánimo de “diferir la documentación que debería ser entregada al auditor externo”, y evitar “los afloramientos de los deterioros que salieron después”, en la reformulación de las cuentas de 2012.

Las cuentas de Bankia en 2011, que además se registraron en la CNMV con retraso y sin aportar el preceptivo informe de auditoría, reflejaban 309 millones de euros de beneficios. Tras la reformulación el saldo pasó a ser negativo, de 2.979 millones de euros.

Para la fiscal Launa, tanto Rato como Verdú “tenían perfecto conocimiento sobre la situación generada, no solo por las manifestaciones realizadas por auditor Francisco Celma, sino por las reuniones que mantuvieron con los miembros del Banco de España y omitieron la realización de las diligencias perfectamente asumibles que impedían el afloramiento de los ajustes”.

Sin embargo, el Ministerio Público ha rechazado atribuir cualquier responsabilidad penal en el caso al Banco de España y a la Comisión Nacional del Mercado de Valores (CNMV). Pese a apreciar “defectos de actuación” del supervisor bancario, la fiscal Anticorrupción considera que se trató sólo de “deficiencias administrativas”, y que “no intervino en la decisión de la salida a Bolsa”. A su vez, sostiene que la CNMV “carecía de medios para verificar las falsedades” incluidas en el folleto del debut bursátil, en julio de 2011.

No obstante, además de la Fiscalía hay otra quincena de acusaciones sentadas en el banquillo, la mayoría alineadas con el Ministerio Público: la Confederación Intersindical de Crédito (CIC), 15-M pa Rato, la Asociación para la Defensa de Usuarios de Bancos, Cajas y Seguros (ADICAE)…

... y la respuesta de las defensas

Para la defensa de Rato el caso Bankia obedece a "una sucesión de hechos imprevisibles", "un accidente fortuito"

En esencia, las defensas de los exconsejeros han rechazado que se falsearan las cuentas y que sus clientes cometieran delito alguno. Por su parte, el abogado de Rodrigo Rato, Ignacio Ayala, ha llegado a asegurar que el caso Bankia obedece a “una sucesión de hechos imprevisibles” para sus protagonistas, “un accidente fortuito”. “Todo se hizo razonablemente bien y con la mejor intención”, apuntó el letrado, que reclama la absolución del exvicepresidente del Gobierno, antes considerado por el PP el artífice del “milagro económico”. Hasta el último minuto, en su turno de última palabra, Rato ha descargado la responsabilidad de lo ocurrido sobre el Banco de España.

Entre otros acusados, el exconsejero de la entidad y exconsejero delegado del grupo Villar Mir, Javier López Madrid –Compiyogi para la reina Letizia-, llegó a tirar de ironía para criticar que Adicae le acusase de estafa a inversores, cuando supuestamente invirtió y perdió 20 millones de euros con la salida a bolsa. "El grupo familiar al que represento fue uno de los inversores, ¿me engañaría a mí mismo? Invertimos 20 millones y lo perdimos todo. Que soy idiota es evidente, porque estoy aquí. Pero soy mucho más idiota sabiendo que las cuentas son falsas y no vendo las acciones al día siguiente", afirmó Compiyogi,que no está entre los acusados por Fiscalía.

A su vez, Bankia ha insistido en denunciar la supuesta vulneración del principio acusatorio, afirmando que le era imposible defenderse de las acusaciones particulares al no haber articulado estas “prueba alguna”, ni haber concretado los hechos por los que le acusaban. De hecho, Bankia reclama que se imponga el pago de las costas a Adicae y 15-M pa Rato, al considerar que han hecho “soportar vanamente un juicio larguísimo”.

Los elefantes en la habitación

El Banco de España no se sentaba en el banquillo, tampoco la Comisión Nacional del Mercado de Valores (CNMV), pero su actuación previa y posterior a la salida a Bolsa han sido muy comentadas, y algunos de sus máximos dirigentes han comparecido como testigos.

El exgobernador del Banco de España: "El conjunto de Bankia era el gran problema". "Bankia era el primer problema a nivel europeo por su tamaño"

Es el caso del exgobernardor del Banco de España José María Linde, que reconoció que nunca el Fondo Monetario Internacional (FMI) o la entidad que él presidió habían cometido errores de previsión “de mayor magnitud” que en el segundo semestre de 2011, cuando tuvo lugar el debut bursátil.

“En los ámbitos del Banco Central Europeo se veía como un problema. No era la única causa del colapso financiero, pero en el conjunto Bankia era el gran problema. Si identificamos problemas individuales, Bankia era el primer problema por su tamaño”. “Llegó a deber [al BCE] 83.000 millones de euros", dijo Linde. "España sufría un auténtico colapso financiero, estábamos en una situación desconocida en España, la más grave desde la Guerra Civil”, apostilló.

inde sucedió a Miguel Ángel Fernández Ordóñez al frente del regulador en 2012, apenas un mes después de la destitución de Rato. Ordóñez fue imputado en esta causa en la fase de instrucción, la Audiencia levantó su imputación y finalmente acudió al juicio como testigo. Entre otras cuestiones, afirmó que “el tema de Bankia ha acabado bien", en referencia al debut bursátil, si bien el problema fue la "monstruosa segunda recesión" que llegó después.

Rato: "A mi me echó de Bankia el presidente del Gobierno [Mariano Rajoy]"

Por otra parte, y aunque no está directamente relacionado con la salida a Bolsa ni con el rescate, uno de los asuntos más comentados -y que más titulares ha acaparado- tiene que ver con si Luis de Guindos, entonces ministro de Economía de Mariano Rajoy y hoy vicepresidente del BCE, decidió la salida de Rato de la cúpula de la entidad, como afirmó el expresidente de Bankia. "A mí me echó el presidente del Gobierno. Lo de Bankia fue una intervención política". En la línea, Rato señaló a de Guindos como “el ministro" que ordenó a Bankia pedir más ayudas al Estado, y le acusó de apartarle de su puesto en connivencia con Francisco González, entonces presidente del BBVA. Guindos negó haber reclamado la salida de Rato. "Le dije a Rato que dimitiera y Guindos asintió", afirmó por su parte González en su comparecencia como testigo.

Grandes intervenciones... y ausencias

A la intervención de testigos VIPs como de Guindos -o Linde, Ordóñez, González, Isidre Fainé, expresidente de Caixabank- se la contrapone la ausencia de otras figuras del tamaño de Christine Lagarde, entonces presidenta del Fondo Monetario Internacional -la entidad que emitió el informe que precipitó el rescate- y hoy presidenta del Banco Central Europeo. De hecho, mientras de Guindos aceptó comparecer de forma telemática, Lagarde rechazó este formato. El FMI se aferró a su “política de inmunidad”, y únicamente aceptó su declaración en respuesta a un cuestionario escrito: “Es complicado que realice videoconferencia”, sentenció.

En el último ejemplo de los intentos de Lagarde por zafarse, el FMI llegó a argumentar que la carta por la que se citaba a declarar a su presidenta llegó mojada a Washington, donde se ubica la sede de este organismo. El FMI reclamó entonces más tiempo, hasta el 16 de agosto, para poder responder a las seis preguntas formuladas por el CIC y remitidas por la Audiencia Nacional, en un documento en el que se argumentaba la importancia de sus respuestas.

Agosto es un mes inhábil para los juzgados españoles, la fase de prueba debía concluir en julio -y eso, una vez estirado el calendario inicial-, y la acusación tuvo que renunciar al testimonio de Lagarde, ante las reiteradas sugerencias del tribunal para que desistiera.

El enorme agujero del rescate

A la salida a Bolsa de Bankia le siguió el mayor rescate financiero de la historia. El 8 de junio de 2012 el FMI adelantó un informe -muy mencionado en el juicio- en el que afirmaba que el sistema financiero español tenía necesidades por valor de más de 40.000 millones de euros; un día después el Gobierno de Mariano Rajoy pidió a la UE un rescate financiero por un máximo de 100.000 millones. El Fondo de Reestructuración Ordenada Bancaria (FROB) fue la entidad responsable de distribuir este dinero.

Salvar a 14 entidades bancarias se tragó 54.353 millones de euros de dinero público, y Bankia se llevó la parte del león: 22.424 millones, de los que apenas se han recuperado 2.800.

Lo peor es que el Banco de España reconoce abiertamente que da por perdidos 42.017 millones del rescate. En lo que respecta concretamente a Bankia, el supervisor calculó que apenas será posible recuperar a futuro en torno a 9.857 millones de euros, del total de 24.069 que suma lo absorbido por Bankia y por BMN (integrada en Bankia desde finales de 2017).

Comentarios de nuestros suscriptores/as

¿Quieres comentar?Para ver los comentarios de nuestros suscriptores y suscriptoras, primero tienes que iniciar sesión o registrarte.