Este artículo se publicó hace 8 años.

El negocio de los rescates bancarios ya ha costado 750.000 millones de euros de dinero público a los europeos

Al menos 213.000 millones serían ya irrecuperables, según un estudio del Transnational Institute al que 'Público' ha accedido en exclusiva. El informe denuncia que las ‘ Big Four’ de la auditoría y la consultoría se han lucrado desde que comenzó la crisis asesorando a las entidades, y a su vez trabajando para los gobiernos en los rescates de estos bancos.

Alejandro López de Miguel

Madrid--Actualizado a

MADRID.- Las instituciones europeas, con el BCE a la cabeza, defendieron y defienden que no había alternativa; que las entidades bancarias que se derrumbaron durante la crisis debían ser rescatadas con dinero público, y entre 2008 y 2015 esa inyección económica ya se había tragado cerca de 747.000 millones de euros, sumando distintos tipos de paquetes de rescate, recapitalizaciones y otras medidas. Un coste, en su mayoría financiado con la emisión de deuda pública, al que se suman 1,188 billones de euros comprometidos en avales sobre la deuda emitida por las entidades financieras, por lo que el montante total subiría considerablemente.

Al menos 45.500 millones del dinero público invertido en España en estos rescates ya puede darse por perdido; en el caso de Irlanda son 46.600 millones

De todas estas ayudas a la banca, con fecha de octubre de 2016, Eurostat daba por perdidos al menos 213.210 millones de euros; es el equivalente al PIB de Finlandia y Luxemburgo juntos, o al gasto anual en servicios de salud en España, Suecia, Austria, Grecia y Polonia, sumados. Esta pérdida correspondería en parte al incremento del déficit, al aumento de pago de los intereses por los rescates, y todo correría a cargo de los contribuyentes de los 28, que siguen escuchando – y en ocasiones apoyando- los argumentos de distintas fuerzas políticas a favor de estas medidas.

Todas las cifras se extraen del nuevo informe del Transnational Institute (TNI), El negocio del rescate, ¿Quién se beneficia de los rescates bancarios en la UE?, que verá la luz este miércoles, al que Público ha tenido acceso en exclusiva. El estudio utiliza datos públicos para arrojar luz sobre la industria montada en torno a los rescates bancarios, en la que un puñado de consultoras y asesoras se reparten el grueso de los beneficios. Sin ir más lejos, las cuatro multinacionales conocidas como Big Four (PWC, EY, Deloitte y KPMG) representan aproximadamente el 61% de la cuota de mercado de la auditoría en la UE, y la cifra sube hasta el 80% en Italia o España.

En nuestro país, donde la propuesta de creación de una comisión de investigación sobre las posibles responsabilidades de las entidades financieras durante la crisis será sometida a votación en el Congreso de los Diputados este miércoles, las cifras son impactantes. Aunque el Ejecutivo de Mariano Rajoy sigue negando hasta la saciedad la existencia del rescate bancario, un reciente informe del Tribunal de Cuentas cifraba su coste en 60.718 millones.

En 2011, Bankia declaró ganancias de más de 300 millones de euros, auditadas por Deloitte. Menos de un año después el Gobierno nacionalizó la entidad, que se tragó al menos 23.500 millones de euros

Según Erostat, al menos 45.500 millones del dinero público de los españoles invertido en estos rescates ya puede darse por perdido, una cifra sólo sobrepasada en la UE por Irlanda, con 46.600 millones, y muy superior del tercero en el ránking, Grecia, que ha perdido 29.800 millones de euros. Baste el caso del país heleno,en el que, tras siete años de rescates en los que han fluido hacia el país miles de millones de euros, la pobreza no se reduce, sino que crece como en ninguna otra parte de la Unión Europea.

“Hemos intentado explicar de la manera más sencilla posible un tema que normalmente es complejo y aburrido, banca y finanzas”, explica a este diario Sol Trumbo Vila, firmante, junto al también investigador del TNI Matthijs Peters, del informe en cuestión. “Los ciudadanos saben que se ha gastado dinero público salvando a los bancos, pero no conoce los detalles de cómo se hace, quién está involucrado, y finalmente, quién hace dinero con ello. Nuestro estudio arroja luz sobre el lucrativo negocio del diseño e implementación de rescates bancarios en la UE”, apunta.

Afirma que el texto obedece al interés del TNI por “aclarar las consecuencias de las políticas de austeridad a raíz de la crisis de 2008”, que ha servido a las instituciones europeas y a los 28 Estados miembro para justificar estos programas de rescate, y sigue la línea de otros trabajos como el informe Privatizando Europa (2013) o La industria de la privatización en Europa (2016).

Las 'Big Four', "evidentes ganadoras" de los rescates

En muchos casos son quienes asesoran a los bancos y auditan sus cuentas; son quienes inspeccionan el terreno antes de un rescate; son algunas de las beneficiadas por los 500 millones de euros en consultoría para los test de estrés a las entidades bancarias de 2014; en otros casos están entre las empresas contratadas por la Troika para evaluar la situación financiera de países y bancos -en una designación sin licitación pública-; en algunos casos, son ellas o sus filiales quienes promueven la elusión fiscal, para después asesorar a los gobiernos en la lucha contra la ingeniería fiscal que permite a las grandes empresas ahorrarse cientos de millones en impuestos...

Según el estudio, el negocio de la asesoría reporta a las Big Four unos beneficios anuales de cerca de 25.000 millones de euros, en un mercado que funciona como un "oligopolio de facto", y que se retroalimenta permitiendo que estas empresas trabajen para los bancos y los gobiernos a la vez, elaborando "informes objetivos" sobre las instituciones o empresas a las que examinan, que son quienes pagan sus honorarios. Y afirman que están protegidas de los conflictos de interés. "Gracias a los servicios de asesoramiento e investigación, estas empresas se han erigido como las evidentes ganadoras de los paquetes de rescate de la UE", reza el informe.

"El estudio de varios casos ilustra cómo las empresas ofrecieron evaluaciones y servicios incorrectos, pero aún así fueron recompensadas"

“Encontramos un patrón parecido en todos los grandes programas de rescate: un coste oculto en gran medida desconocido", explica Trumbo. "Se concedieron unos lucrativos contratos para labores consultivas a un pequeño grupo de empresas: las principales compañías auditoras del mundo, unas pocas firmas de asesoría financiera como Lazard, que también ha estado muy activa en los programas privatizadores, y las filiales especializadas en asesoría de los mayores fondos de riesgo del mundo, como BlackRock”, apunta.

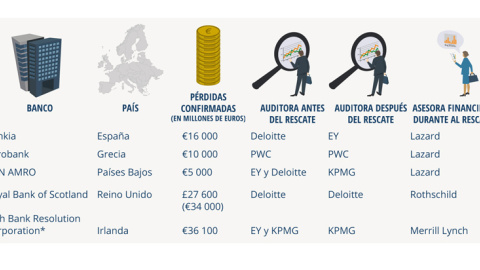

Por otro lado, el informe cifra en 150 el número de entidades rescatas durante la crisis, y denuncia que en la mayoría de casos las auditoras no habían encontrado muchos de los problemas que se daban en las distintas entidades antes de que su situación llevara a los Estados a inyectarles dinero público. "El estudio de varios casos ilustra cómo las empresas de auditoría ofrecieron evaluaciones y servicios incorrectos, pero aún así, fueron recompensadas por ello", apunta el texto.

Sin ir más lejos, las Big Four estaban entre las empresas contratadas para efectuar auditorías de los principales bancos españoles antes de que el Gobierno español solicitara el rescate bancario, en 2012. Según el informe, los honorarios percibidos entre todas las auditoras rondaron los 30 millones de euros, de los que 1.8 millones fueron a parar a las arcas de Deloitte, "en parte responsable de agravar la crisis española debido a su papel en el hundimiento de Bankia".

Deloitte pagó una multa de 12 millones por los errores en la auditoría de las cuentas de Bankia; al menos 16.000 millones de dinero público del rescate se consideran irrecuperables

El de Bankia es un caso paradigmático; la consultora contratada para dirigir el proceso que conduciría al rescate, Lazard, había firmado seis contratos con Caja Madrid y Bankia en la época en la que Rodrigo Rato estaba al frente de la entidad, y a su vez el exdirector del FMI había sido empleado de Lazard con anterioridad.

En 2011, Bankia declaró ganancias de más de 300 millones de euros, auditadas por Deloitte. Sin embago, menos de un año después el Gobierno español nacionalizó la entidad, que se tragó al menos 23.500 millones de euros. "Poco después de la nacionalización, resultó que los registros auditados por Deloitte eran incorrectos, ya que el banco, en realidad, había perdido 4.300 millones", afirma el estudio. El Banco De España declaró que los informes elaborados por Deloitte eran inválidos, citando "graves irregularidades" -"omitió al menos 12 errores claros en las cuentas". El desenlace fue que Deloitte tuvo que afrontar una multa de 12 millones de euros; el importe del rescate que hoy se considera perdido ronda los 16.000 millones.

Así las cosas, teniendo en cuenta este escenario, ¿por qué los Estados y las instituciones comunitarias siguen contratando a estas consultoras y auditoras? "Una posible explicación se hallaría en el conocido problema de las puertas giratorias en la UE, por el que antiguos altos ejecutivos de las finanzas pasan a ocupar cargos directivos en las instituciones de la UE y viceversa", explica Trumbo. "Otra, en que los Gobiernos y las instituciones de la UE carecen de alternativas. A pesar de sus repetidos fracasos, las empresas que la integran siguen encontrándose en una posición casi única para emitir dictámenes autorizados sobre este ámbito", lamenta.

En última instancia, el documento elaborado por el TNI recopila también algunas de los procedimientos utilizados para rescatar a bancos (garantizar depósitos, crear un banco malo, nacionalizar la entidad o recurriar al apoyo al capital) y recoge algunas recetas para evitar este tipo de situaciones.

Banca pública, medida para fortalecer las instituciones

El informe del TNI reconoce que en los últimos años las instituciones europeas han tomado medidas para regular actividades del sector de auditoría: "Se han relizado algunos avances para evitar las peores prácticas y los conflictos de interés más flagrantes", reconoce el texto. "Sin embargo, poco nada se ha hecho para hacer frente a la dependencia que tienen los Estados miembro y la instituciones de la UE con respecto a las Cuatro Grandes", puntualiza.

Por otra parte, la centralización de la supervisión y la toma de decisiones por parte del BCE - cuya composición no es elegida democráticamente- "institucionaliza la idea de rescatar bancos con dinero de los contribuyentes", reza el texto. "La Unión Bancaria normaliza e institucionaliza bajo la autoridad del BCE el rescate de los bancos quebrados de la UE utilizando el dinero de los contribuyentes".

Frente a esto, el informe apuesta por reducir esa dependencia de los Estados con respecto a las Big Four, además de avanzar en la creación de una banca pública. "La banca pública puede ser un primer paso para fortalecer las instituciones públicas de forma que estas puedan administrar mejor los asuntos financieros y bancarios y responder ante nuevas crisis", zanja el texto.

Comentarios de nuestros suscriptores/as

¿Quieres comentar?Para ver los comentarios de nuestros suscriptores y suscriptoras, primero tienes que iniciar sesión o registrarte.